Как легально снизить налоговую нагрузку на семью

Налоговая нагрузка — это одна из значительных статей расходов для семейного бюджета. Она может существенно влиять на уровень жизни и возможность накоплений. В этой статье мы рассмотрим легальные способы уменьшения налоговой нагрузки на семью, опираясь на статистику и реальные примеры. Мы также приведем рекомендации экспертов в области финансов, которые помогут вам сэкономить деньги.

Прежде чем углубляться в способы снижения налогов, важно понять, какие именно налоги могут влиять на вашу семью. Основные категории налогов в России:

- Налог на доходы физических лиц (НДФЛ)

- Налог на имущество

- Налог на землю

- НДС (налог на добавленную стоимость) при покупке товаров и услуг

По данным Федеральной налоговой службы, средняя налоговая нагрузка на граждан в России составляет порядка 30% от их доходов. Это весомая цифра, и каждому стоит задуматься, как можно снизить эту нагрузку.

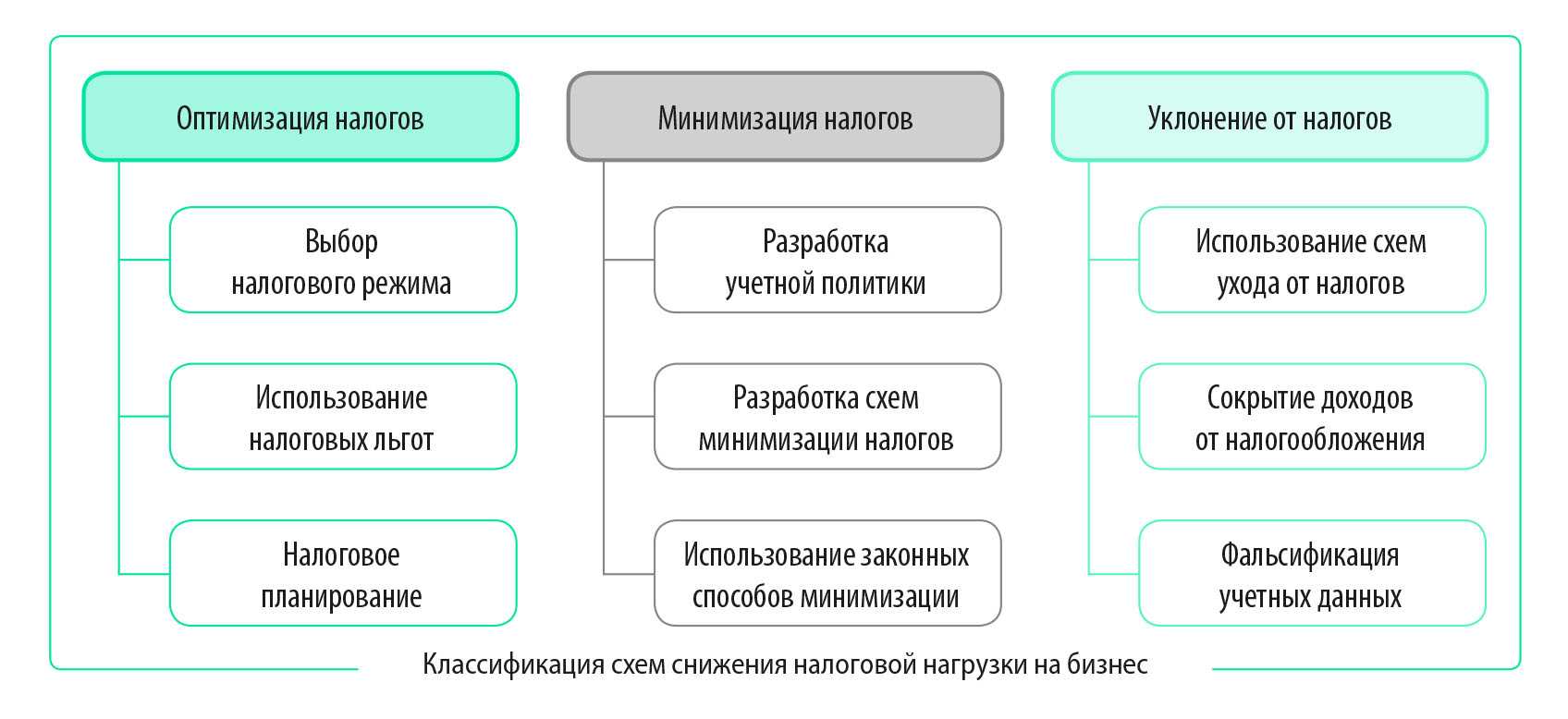

Использование налоговых вычетовОдним из самых эффективных способов снижения налоговой нагрузки является использование налоговых вычетов. В России существуют несколько видов вычетов, которые могут существенно снизить сумму налога.

Налоговые вычеты на обучение

Согласно Налоговому кодексу, вы можете получить вычет на обучение. Это касается как детей, так и вас самих. Максимальная сумма вычета составляет 50 000 рублей на одного человека. Если вы, например, отправили ребенка в платную школу или на курсы, вы можете вернуть до 13% от этой суммы.

Пример:

Если вы потратили 40 000 рублей на обучение своего ребенка, вы можете получить 5 200 рублей обратно (40 000 * 13%).

Налоговый вычет на лечение

Вы также имеете право на налоговый вычет за медицинские расходы. Он может быть оформлен на суммы, потраченные на лечение и покупку лекарств. Сумма вычета также ограничена, но в случае серьезных заболеваний, эта мера может оказать существенную финансовую поддержку.

Рекомендации экспертов:

Финансовые консультанты советуют сохранять все документы и квитанции о расходах на лечение. Это поможет вам при подаче декларации и получении вычета.

Если вы купили квартиру в ипотеку, вы вправе получить налоговый вычет на процентные платежи. Эта мера позволяет вернуть 13% от суммы уплаченных процентов по ипотечному кредиту. Максимальная сумма вычета составляет 390 000 рублей на семью.

Пример:

Если вы выплатили 1 500 000 рублей по процентам, вы можете вернуть 195 000 рублей.

Оптимизация налога на имуществоНалог на имущество также может быть уменьшен с помощью определенных действий. Например, если вы владеете несколькими объектами недвижимости, стоит рассмотреть возможность продажи одной из них. На сумму, полученную от продажи, налог не будет взиматься в течение трех лет, если вы продаете объект, который находился в вашем владении более 5 лет.

Семейные налоговые вычеты

В России также действуют налоговые вычеты для семей с детьми. Если у вас есть дети, вы можете получить вычет в размере 1 400 рублей на каждого ребенка до 18 лет. Это существенно снижает общий налоговый платеж.

Пример:

Если у вас двое детей, вы можете получить 2 800 рублей в виде налогового вычета.

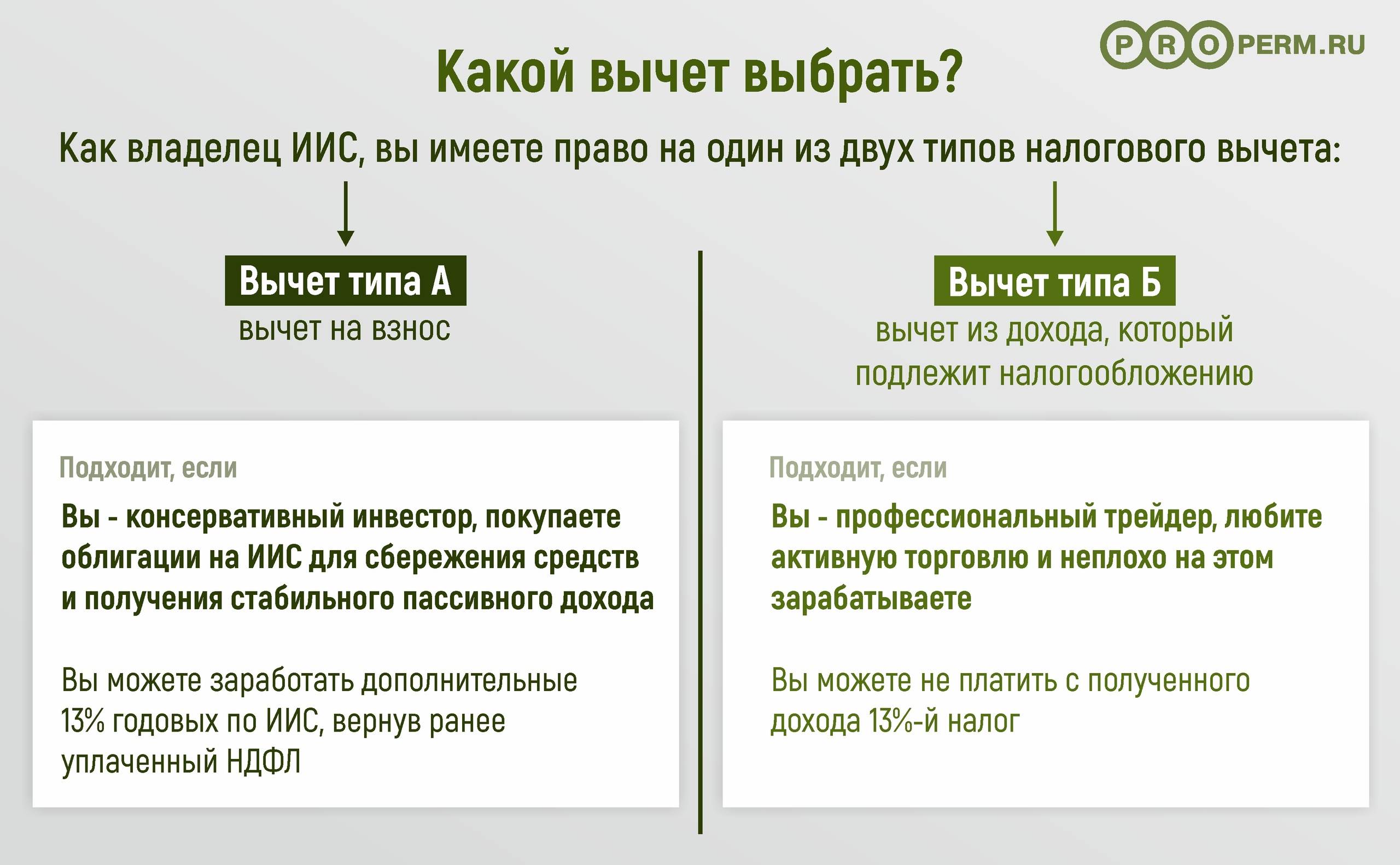

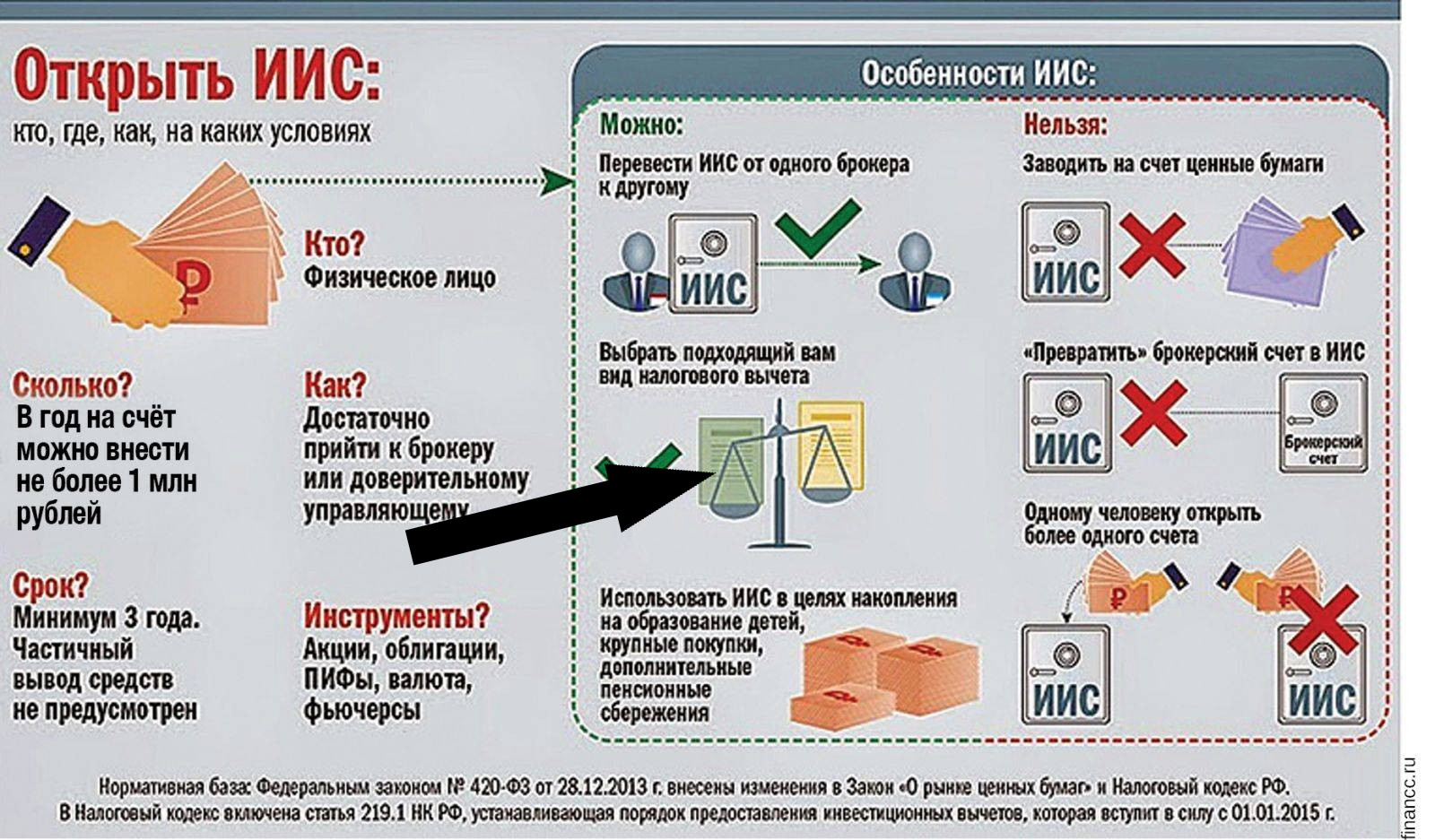

Использование индивидуального инвестиционного счета (ИИС)Индивидуальный инвестиционный счет — это еще один способ легально сократить налоги. Вы можете внести до 1 000 000 рублей на ИИС, и получить налоговый вычет в размере 13% от суммы взноса. Это означает, что вы можете вернуть до 130 000 рублей, если внесете максимальную сумму.

Пример:

Если вы открыли ИИС и внесли 500 000 рублей, вы можете вернуть 65 000 рублей.

Оптимизация расходовСнижение налоговой нагрузки также связано с оптимизацией регулярных расходов. Вот некоторые советы:

- Планируйте бюджет и следите за расходами.

- Изучайте предложения банков на предмет кредитов и карт с кэшбэком.

- Участвуйте в акциях и скидках, чтобы экономить на покупках.

Рассмотрим несколько реальных примеров семей, которые успешно снизили свою налоговую нагрузку:

Семья Петровых, имеющая двоих детей, воспользовалась налоговыми вычетами на обучение и лечение. Благодаря этому, они смогли вернуть более 40 000 рублей за год.

Семья Ивановых, купившая квартиру в ипотеку, сумела вернуть 195 000 рублей, используя ипотечный вычет. Эти деньги они направили на погашение кредита.

Заключение

Существуют множество легальных способов уменьшения налоговой нагрузки на семью. Ключевое здесь — это осведомленность о доступных возможностях и грамотное их использование. Рекомендуем вам проконсультироваться с финансовыми специалистами, чтобы выбрать наилучшие стратегии для вашей ситуации.